在加拿大

鉴于夏季美国经济数据保持住了韧性,美联储似乎越来越自信能做到历史上较为罕见的“软着陆”,在控制通胀的同时避免经济衰退。

9月8日周五,纽约联储在暂停两年之后重启了每周对美国GDP的实时估算模型(Nowcast),目前预计第三季度GDP将以约2.2%的年率增长。

前不久,备受关注的亚特兰大联储非官方预测更为乐观,预计第三季度GDP年化增长率高达5.6%,任何超过3.2%的增长率都将是2021年美国从疫情冲击中快速复苏以来的最强季度表现。

有分析指出,近期从消费者支出到住宅投资等多方面强于预期的数据发布后,许多经济学家一直在提高对美国GDP的预测。

高盛本周将美国未来12个月衰退的可能性从20%进一步下调至15%,Santander CapitalMarkets的美国首席经济学家Santander CapitalMarkets也称,6月和7月消费者支出强劲,令美国三季度GDP增长5%看似太高,但并非不可能实现。

美国政府将于10月底公布第三季度增长的官方数据,在此之前,华尔街已经开始预期,美联储将在9月20日发布经济预测和未来利率路径的点阵图展望时,将今年美国经济增长的前瞻上调至1.8%或2%,这会较6月时预言的增长1%翻倍,而3月时美联储曾认定今年美国经济将衰退。

咨询机构Inflation Insights的总裁OmairSharif称,美联储或在9月下调对失业率的展望,但其对经济增长提速的预估,可能导致货币政策官员们将明年降息的幅度预期从100个基点下调至75个基点。

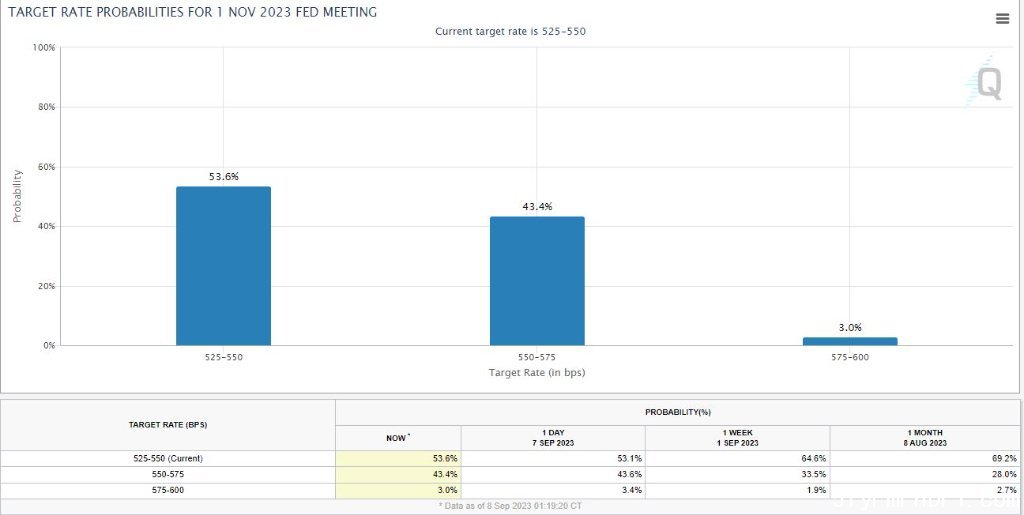

货币市场目前押注9月美联储暂不加息的概率高达93%,基本属于“板上钉钉”,这与美联储官员们的近期言论趋势相符。

例如,美联储“三把手”、在职期间拥有FOMC永久投票权的纽约联储主席威廉姆斯在周四表示,“我们的货币政策已经处于非常好的位置。”

就连偏向鹰派的票委、美联储理事沃勒都在周二评价“过去一周的经济数据非常好”,令美联储得以“坐在这里谨慎行事”,“美油任何迹象表明我们需要尽快采取任何行动。”

不过,美联储即将发布的官员利率意见点阵图,可能会依旧暗示年底之前还有一次加息的可能性。对此,货币市场的押注概率多日来维持在43%左右,代表存在较大不确定性。

包括美联储主席鲍威尔在内的重要官员们都提到,如果经济数据保持韧性,今年不排除还需进一步“稍微”紧缩政策,即还有一次加息25个基点的机会。为了实现软着陆,美联储需要看到美国的劳动力市场和总体需求进一步放缓。

还有官员警告称,过去几年美联储多次被通胀走势的“虚假曙光蒙骗”,应对过早宣布结束货币紧缩政策保持谨慎,因此市场对欧美央行将在更长时间内维持更高利率的预期陡然升温。

不少分析认为,美联储对软着陆的展望不切实际,因为美国四季度经济增长会糟糕得多。

巴克莱银行的高级经济学家JonathanMillar称,被提前到第三季度的支出将从今年四季度的支出中扣除,另外,在美联储加息至二十二年来最高的持续影响下,年底学生贷款的支付恢复和信贷紧缩也会开始对经济产生负面拖累:

“四季度GDP年化增长率或骤降至0.5%。”

彭博美国首席经济学家Anna Wong也直言:

“我们并不认为第三季度GDP的强劲表现表明软着陆的可能性增加,实际上正相反,我们认为这增加了美国第四季度GDP出现负值的可能性。

由于第四季度将没有类似三季度的推动力量出现,学生贷款支付在经历了疫情三年中断期后恢复,消费贷款拖欠率上升,以及劳动力市场疲软,都可能令第四季度的消费支出不振。”

道明银行集团的高级经济学家ThomasFeltmate称,除了超过2700万美国学生贷借款人将需要开始每月偿还贷款、进而挤压消费者支出,未来几个季度商业投资的泡沫恐将在高利率环境下被挤出,而且当下的信贷状况仍然相当紧张,都指向四季度经济增长会放缓。

华尔街见闻曾提到,两周前,被视为“美联储喉舌”、有“新美联储通讯社”之称的记者NickTimiraos撰文称,尽管美国通胀已经从9.1%迅速下降到3.2%,但在“四十年来最激进加息进程的最后一英里”,美联储的难题似乎才刚刚开始,内部分歧也越来越大:

当前市场认为美联储可能采取的路径有三种:继续加息迅速将通胀降至2%;维持当前利率水平,花大约3年时间将通胀降至2%;或者干脆提高通胀目标至3%。

Timiraos认为,美联储接下来的决定对消费者、市场和经济将会产生重大影响,也对美联储主席鲍威尔能否实现所谓的“软着陆”,即击败通胀的同时不引发经济衰退产生重大影响。

·加拿大新闻 全新奥迪A6L3.0T:2026年上市,外观变化太大?

·加拿大新闻 发现了吗?房贷才是检验牛马的唯一标准

·加拿大新闻 [评论] 保守党频出状况博励治领导地位岌岌可危

·加拿大新闻 幕后牵线曝光!万锦自由党议员出手,促成马荣铮跳槽

·加拿大新闻 加拿大大部分地区将迎“白色圣诞”安省魁省概率最高

·中文新闻 书评:乔治·帕克的《紧急情况》提供了美国未来的反乌托邦愿

·中文新闻 霍克斯伯里比赛、周日比赛、比赛技巧和周日霍克斯伯里会议的