在加拿大

* 你国内账户有利息吗?不报海外收入后果很严重

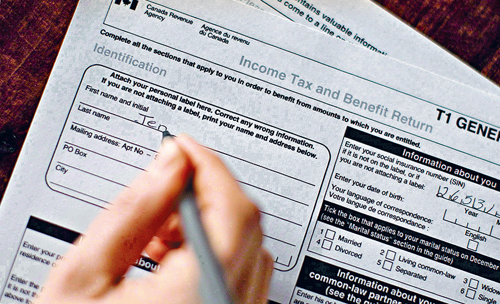

这些年来,从国内移民来加的华人多少总有点积蓄,有的转到了加拿大用以生活购房,有的则留了一部分在国内投资。报税季,如何申报海外资产和海外收入,是很多华人必须面对的一个问题。3年10万房租没申报必须补税

这些年来,从国内移民来加的华人多少总有点积蓄,有的转到了加拿大用以生活购房,有的则留了一部分在国内投资。报税季,如何申报海外资产和海外收入,是很多华人必须面对的一个问题。3年10万房租没申报必须补税 近日,一名身为永久居民的华裔女子就联邦税局对其2012年及2006至2008年度的税务申报分别做出的决定,向加拿大税务法庭提出两宗上诉。案 件涉及当事人过往数年在香港通过遗产信托基金,取得的10万加元房屋租金收入是否报税,但法官驳回其上诉指当事人没举出任何证明文件。当事人就2006年至2008年的报税情况作出上诉。法庭文件指当事人于2010年8月10日,透过会计师向税局申报了她在上述3年期间未曾申报的 海外收入。这些收入来自当事人母亲遗留在 香港的房产所产生的租金收入,当事人透过在香港的一个遗嘱信托基金(testamentary trust)获得上述收入,折合为加元的数额分别为2006年58,412元;2007年27,549元及2008年7,386元。税局收到上述补充申报 后,重新计算当事人上述3年应缴税款及积欠利息,虽然没有申明免除罚款,不过最终并没有计算罚款的数额。 她承认自己的会计师向税局申报了上述收入,但坚持自己是“被胁迫”这样做,解雇了向税局透露其收入情况的会计师后,她向法庭提出了上诉请求。理由包 括:(1)加拿大税法规定纳税人要申报价值超过10万元的房产及相关收入,当事人由遗嘱当中获得利益,不代表拥有10万元以上房产,所以她不用申报;同样 道理,每年取得的租金收入未达10万元,所以也不用申报。(2)加拿大的信 托法律不要求受益人申报透过海外基金取得的收入。(3)其收入在香港已透过遗嘱信托基金缴税,不应再在加拿大缴税。(4)当事人指无力偿还积欠的税款和 利息。不过,税务法院裁定驳回当事人的上诉,理由包括:(1)当事人确定无疑在上述三个税务年度收到来自香港的租金收入,并且后来透过会计师自愿向税局报 告上述收入。(2)加拿大和香港之间在2006至2008年期间尚没有税务协议。即使当时两地之 间有任何税务协议,当事人在法庭上亦没有举出任何文件,证明这些有争议的租金收入已经在香港缴过税。法庭援引加拿大税法指当事人的上述收入,符合在加拿大 缴税的条件。税法第3(a)条款规定纳税人在确定自己当年的收入时,必须包括在加拿大境内及境外的收入来源,包括且不限于纳税人因不同的职务、雇主、生意 或财产所取得的当年收入。查资金来源,政府可冻结资产

近日,一名身为永久居民的华裔女子就联邦税局对其2012年及2006至2008年度的税务申报分别做出的决定,向加拿大税务法庭提出两宗上诉。案 件涉及当事人过往数年在香港通过遗产信托基金,取得的10万加元房屋租金收入是否报税,但法官驳回其上诉指当事人没举出任何证明文件。当事人就2006年至2008年的报税情况作出上诉。法庭文件指当事人于2010年8月10日,透过会计师向税局申报了她在上述3年期间未曾申报的 海外收入。这些收入来自当事人母亲遗留在 香港的房产所产生的租金收入,当事人透过在香港的一个遗嘱信托基金(testamentary trust)获得上述收入,折合为加元的数额分别为2006年58,412元;2007年27,549元及2008年7,386元。税局收到上述补充申报 后,重新计算当事人上述3年应缴税款及积欠利息,虽然没有申明免除罚款,不过最终并没有计算罚款的数额。 她承认自己的会计师向税局申报了上述收入,但坚持自己是“被胁迫”这样做,解雇了向税局透露其收入情况的会计师后,她向法庭提出了上诉请求。理由包 括:(1)加拿大税法规定纳税人要申报价值超过10万元的房产及相关收入,当事人由遗嘱当中获得利益,不代表拥有10万元以上房产,所以她不用申报;同样 道理,每年取得的租金收入未达10万元,所以也不用申报。(2)加拿大的信 托法律不要求受益人申报透过海外基金取得的收入。(3)其收入在香港已透过遗嘱信托基金缴税,不应再在加拿大缴税。(4)当事人指无力偿还积欠的税款和 利息。不过,税务法院裁定驳回当事人的上诉,理由包括:(1)当事人确定无疑在上述三个税务年度收到来自香港的租金收入,并且后来透过会计师自愿向税局报 告上述收入。(2)加拿大和香港之间在2006至2008年期间尚没有税务协议。即使当时两地之 间有任何税务协议,当事人在法庭上亦没有举出任何文件,证明这些有争议的租金收入已经在香港缴过税。法庭援引加拿大税法指当事人的上述收入,符合在加拿大 缴税的条件。税法第3(a)条款规定纳税人在确定自己当年的收入时,必须包括在加拿大境内及境外的收入来源,包括且不限于纳税人因不同的职务、雇主、生意 或财产所取得的当年收入。查资金来源,政府可冻结资产 特许会计师梁万邦表示,本案中当事人涉争议的在港收入发生于2006至2008年,而在2014年1月1日加港税务协议生效之前,除非有国际刑警组 织等基于刑事调查的需要而介入,加港两地税务部门并没有义务配合对方提供公司或个人在当地的税务资料。至于加拿大与中国的《中加关于所得税避免双重征税和 防止偷漏税的协定》,早在1986年已经签定。如今,既然税务协议已建立了这种机制,双方税务部门同意在对方提出要求的情况下,配合对方提供所需要的纳税人资讯。需要注意的是,即使双边有协定,目前两地的纳税人资料库并非互通开放给对方任意查看,而是在对方提出要求的情况下提供相关资料。梁万邦指美国的税法有规定,纳税人在海外的收入不超过8万美元的部分不用申报。而加拿大并无类似规定,加拿大没有申报海外收入的最低限额。因此任何情形之下,在海外取得的任何收入,纳税人都应该如实申报。联邦政府从2015年起愈加重视对于民众海外资产和收入的监控。2015年1月1日起,银行和金融机构必须向联邦政府报告民众超过1万加元的海外汇款,对于不寻常的海外资金流入,政府一般会要求银行和金融机构跟踪监控,必要时政府会冻结当事人资产,要求其解释来源。此外,联邦税局由去年起已经将民众申报海外资产的资料,与其当年的报税表建立关联一并处理,如果纳税人被税局知道在海外有巨额资产,但在加拿大申报的当年收入却少得不成比例,就可能对纳税人加以注意,并适时要求其做出解释。

特许会计师梁万邦表示,本案中当事人涉争议的在港收入发生于2006至2008年,而在2014年1月1日加港税务协议生效之前,除非有国际刑警组 织等基于刑事调查的需要而介入,加港两地税务部门并没有义务配合对方提供公司或个人在当地的税务资料。至于加拿大与中国的《中加关于所得税避免双重征税和 防止偷漏税的协定》,早在1986年已经签定。如今,既然税务协议已建立了这种机制,双方税务部门同意在对方提出要求的情况下,配合对方提供所需要的纳税人资讯。需要注意的是,即使双边有协定,目前两地的纳税人资料库并非互通开放给对方任意查看,而是在对方提出要求的情况下提供相关资料。梁万邦指美国的税法有规定,纳税人在海外的收入不超过8万美元的部分不用申报。而加拿大并无类似规定,加拿大没有申报海外收入的最低限额。因此任何情形之下,在海外取得的任何收入,纳税人都应该如实申报。联邦政府从2015年起愈加重视对于民众海外资产和收入的监控。2015年1月1日起,银行和金融机构必须向联邦政府报告民众超过1万加元的海外汇款,对于不寻常的海外资金流入,政府一般会要求银行和金融机构跟踪监控,必要时政府会冻结当事人资产,要求其解释来源。此外,联邦税局由去年起已经将民众申报海外资产的资料,与其当年的报税表建立关联一并处理,如果纳税人被税局知道在海外有巨额资产,但在加拿大申报的当年收入却少得不成比例,就可能对纳税人加以注意,并适时要求其做出解释。 部分常见问题小问答问:国内自住房是不上税的,那如果卖掉后是否增值部分要上税呢?答:原来国内的房产,移民后,卖掉,增值部分是要计税的。计税部分为卖价与移民时的房产价值之差。因此,提前做好房产评估就显得异常重要。另外,卖房过程中所发生的所有相关费用,是可以抵减收益或应交的税费的。问:如果海外资产包括国内全部的储蓄和现金和房产, 那如果房子是自住房应该不需要申报,而只要报所有储蓄的部分就行,对吗?答:对的,因为需要申报的海外资产为“产生收益的经营性资产”,原来的房屋,如果没有出租,则不在申报之列。问: 每年超过10万加币的资产是指只要有银行储蓄的总额超过10万加币才要报,对吗?答:你的理解基本正确。超过10万加币的资产,是指所有需要申报的资产价值总和。问:那储蓄产生的利息算收入吗?答:国内收入应包括两部分,一是雇佣收入,即我们常说的“工资,薪酬或劳务收入”;二是指投资或资产收入,“储蓄产生的利息算收入”是算在这里的。在储蓄等其他经营性资产价值超过10万元的情况下,则还需要填写T1135 表,反映海外资产的基本情况及所产生的收益。问:加币兑换率是变动的,那怎么算10万加币是多少人民币的资产要申报呢?答:10万加币的计算,一方面依据移民前的时点价值(如资产形态没有发生变化);一方面要考虑上一年的时点价值(即资产形态发生变化或转化时的价值)。这两个时点价值,要分别按当时的汇率折算。问:如果不申报海外资产,会有什么后果?答:首先,中加税务协议容许两地互换数据。若海外资产为主要支出来源,不报来源,只报少量加国收入,被审查机会更大。另外,2015 年开始,银行需向税局提供有关一 万加元或以上的打款的数据。不报海外资产,但收到境外汇款,更难交代。在将来一 旦决定投资转移,而要把从未申报的大额境外资金打进来, 问题更大。问:如果移民了10年,可因为对税务不了解所以没有申报海外资产,今年报的话会有什么后果?答:理论上讲,会有最多$2500的罚款。

部分常见问题小问答问:国内自住房是不上税的,那如果卖掉后是否增值部分要上税呢?答:原来国内的房产,移民后,卖掉,增值部分是要计税的。计税部分为卖价与移民时的房产价值之差。因此,提前做好房产评估就显得异常重要。另外,卖房过程中所发生的所有相关费用,是可以抵减收益或应交的税费的。问:如果海外资产包括国内全部的储蓄和现金和房产, 那如果房子是自住房应该不需要申报,而只要报所有储蓄的部分就行,对吗?答:对的,因为需要申报的海外资产为“产生收益的经营性资产”,原来的房屋,如果没有出租,则不在申报之列。问: 每年超过10万加币的资产是指只要有银行储蓄的总额超过10万加币才要报,对吗?答:你的理解基本正确。超过10万加币的资产,是指所有需要申报的资产价值总和。问:那储蓄产生的利息算收入吗?答:国内收入应包括两部分,一是雇佣收入,即我们常说的“工资,薪酬或劳务收入”;二是指投资或资产收入,“储蓄产生的利息算收入”是算在这里的。在储蓄等其他经营性资产价值超过10万元的情况下,则还需要填写T1135 表,反映海外资产的基本情况及所产生的收益。问:加币兑换率是变动的,那怎么算10万加币是多少人民币的资产要申报呢?答:10万加币的计算,一方面依据移民前的时点价值(如资产形态没有发生变化);一方面要考虑上一年的时点价值(即资产形态发生变化或转化时的价值)。这两个时点价值,要分别按当时的汇率折算。问:如果不申报海外资产,会有什么后果?答:首先,中加税务协议容许两地互换数据。若海外资产为主要支出来源,不报来源,只报少量加国收入,被审查机会更大。另外,2015 年开始,银行需向税局提供有关一 万加元或以上的打款的数据。不报海外资产,但收到境外汇款,更难交代。在将来一 旦决定投资转移,而要把从未申报的大额境外资金打进来, 问题更大。问:如果移民了10年,可因为对税务不了解所以没有申报海外资产,今年报的话会有什么后果?答:理论上讲,会有最多$2500的罚款。

·加拿大新闻 看到快买加国Costco新晋爆款刷屏

·加拿大新闻 从追面子到享自我,宝马购车观转变

·加拿大新闻 每周连轴转80小时加拿大医生自爆行业黑幕

·加拿大新闻 万锦、Newmarket多家奶茶店/美甲店/理发店被指控+开罚单

·加拿大新闻 移民急刹车见效!加拿大人口首次出现历史性大幅下降

·中文新闻 一名男子因推动反犹太复国主义而在悉尼市议会市长的长篇大论

·园艺 蒜黄和蒜芽