在加拿大

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

美国通胀是否会失控?经济是否会因为美联储加息而硬着陆?加息是否会刺破泡沫带来金融危机?美联储加息对中国有何影响?

4月美国CPI同比8.3%,核心PCE同比4.9%,虽然较3月有所回调,依然处于40年来高位。通胀高升已成为全球现象,4月欧元区与德国CPI同比均创新7.4%的记录高点。由于新冠疫情冲击下,欧美国家的货币超发、疫情引发供应链危机与劳动力紧张,叠加俄乌冲击以及中国疫情封控的黑天鹅,通胀超预期持续,并给全球经济带来衰退风险。

市场普遍认为美联储加息过晚,叠加地缘冲突能源粮食紧张,通胀会失控,甚至重现上世纪70年代高通胀现象。还有观点认为,在高通胀下,美联储猛烈加息将给资本市场造成动荡,甚至造成美国经济硬着陆风险。那么美国通胀是否会失控?经济是否会因为美联储加息而硬着陆?加息是否会刺破泡沫带来金融危机?美联储加息对中国有何影响?

美国通胀高位,但失控的可能性并不大,不会重回70年代

我们需要认真回顾一下美国通胀风险。根据费雪方程式MV=PQ逻辑,商品与服务价格主要由货币供应量与商品数量决定,简单的理解,商品服务价格由其供需决定。随着美联储货币收紧开始着手降低需求,疫情后供应链逐渐恢复,以及能源技术的进步,我们认为通胀很难重回70年代。

1)虽然本次美联储加息略晚,但并不像70年代初期对通胀视而不见。

当前在治理通胀上,美国总统拜登与美联储主席鲍威尔立场是一致的。拜登在5月下旬讲话中提出,解决通货膨胀是其首要经济任务。而美联储主席鲍威尔在近期讲话中称,“通货膨胀太高了,我们需要把它拉下来”。

本次通胀尚未深入人心,目前治理尚犹未晚。1979年8月沃尔克上任时美国通胀在5%以上已经6年,通胀已深入人心,本次通胀超美联储何以范围才1年左右。目前看鲍威尔面临的环境并没有沃尔克时期那么棘手。

2)目前较多迹象显示需求已经或者即将开始回落。

美国以半导体为代表的消费已经出现下行拐点。半导体作为韩国出口份额最大的产业,4月份出口108亿美元,同比15.8%,已经出现显著下行趋势,这跟美国半导体消费下滑有关(下图)。半导体作为除能源外的基础消费品,其消费增速下降对美国消费总额增速下行具有领先意义。

图:韩国半导体出口增速与美国半导体销售额增速

随着利率上行,美国房地产消费景气度开始下降。当前美国30年期抵押贷款利率上行到5.3%,创下2010年来新高,这压制了美国4月新建住房与成屋销售。在美联储加息没有结束背景下,这在趋势上将引发美国成屋销售有价格的下行(下图)。

图:美国成屋销售中位价同比高位回落

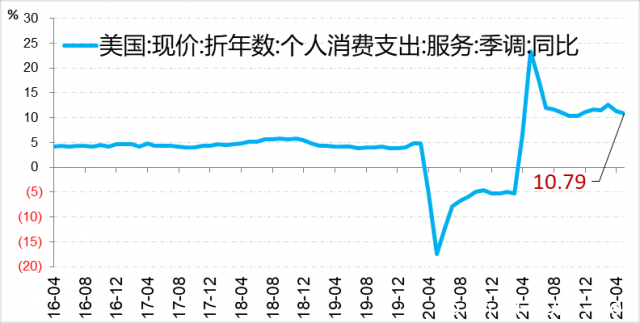

美国居民服务业消费支出同比出现回落。随着通胀高涨,美联储加息推进,以及居民储蓄率下降,4月美国居民服务消费支出同比增速10.8%,较前值11.3%回落。

图:美国居民服务支出同比增速

3)供应端风险有可能缓解。

美联储加息劳动力市场有望逐渐恢复。当前美国劳动力市场非常紧张,4月美国员工薪酬同比增速在5.5%高位(下图)。美联储似乎已经为失业率重新上升做好了准备,以给劳动力市场降温。5月12日接受采访中,鲍威尔表示“需要做的是降低需求,给供应一个恢复的机会,现在,在劳动力市场上,平均每个失业者对应两个空缺职位,这是历史性的高水平”。当前劳动力市场的不平衡是通胀走高的重要推手,美联储加息给就业市场降温,美国企业员工薪资增速预期下降。

图:美联储正通过加息缩表使薪资增速下降,打破通胀上行

美国居民储蓄率下降将迫使更多劳动力回到市场,缓解劳动力市场紧张。由于美国财政纾困计划,很多居民在家不用去工作就能领到收入,这是劳动力市场紧张的一个原因,同时助推了通胀。4月美国居民储蓄率水平已经低到4.4%(下图),显著低于疫情前水平,这将使更多劳动力回到市场,从而降低薪资增速与通胀。

图:美国储蓄率水平已经明显低于疫情前

能源方面,当前能源供应更加多元,同时美国原油需求并不像70年代对中东依赖那么高。上世纪70-80年代石油是主要能源,更容易受到石油供应冲击。目前仅中国月度销售汽车量中,新能源车的占比已经达到25%,全球范围内对原油的需求已逐渐接近饱和。尽管工业在发展,但更多需求转向二次能源电力,而以中国为代表的电力来源正在快速多元化。这使得当前石油供应冲击不会有1973、1979年两波石油冲击那么大。

另外,凭借页岩油储备和技术,美国能够实现能源的自给自足,这跟70年代美国传统油田供应下降背景是不一样的(下图)。实际上美国在2019年特朗普时期已经实现了石油净出口,美国能源供应不存在技术与储量上难题,只是短期的人力、材料等短缺导致供应暂时偏慢。

图:美国原油产量

粮食方面,食品项占美国消费比重约13%,食品价格对美国通胀也起到助推作用。4月美国CPI食品分项同比涨幅9.4%,前值8.8%。目前看,美国粮食价格尚未出现较强下行趋势,尤其在俄乌冲突,俄罗斯乌克兰粮食生产、出口受影响情况下。但过去经验,粮食危机很少发生在发达国家,而且美国是粮食净出口国,由粮食价格引发恶性通胀风险很低。

其他商品方面,拜登有考虑可能选择取消中国部分商品进口关税来降低通胀。拜登在5月10日在华盛顿向全国发表讲话时表示,他可能会取消对中国进口商品征收的部分关税,以帮助控制美国不断上涨的消费者价格。

疫情后的供应链的阻塞也在恢复。随着需求下降,以及疫情后供应链修复,目前拿海运来看,紧缺的情况有所缓解,中国到美国集装箱运价逐渐下行(下图)。

图:中国集装箱运价指数下行

综合来讲,商品能源粮食供应端风险是存在的,但没有明显失控迹象。一方面,美国完全能够实现能源自给自足,其甚至可以启用《国防安全生产法》来加快能源生产,缓解通胀。另一方面,劳动力紧张问题会随着美联储加息、疫情好转逐渐缓解,随着收入下降,将有更多劳动力加入到市场。实际上,4月美国核心PCE同比4.9%,已经连续2个月回调(下图)。

图:美国核心PCE与美联储预测核心PCE走势

美国经济出现“硬着陆”可能不大

如果通胀如美联储预期回落,那么尽管美国经济有下行风险,但整体出现急剧衰退的可能性并不大。

1)本次疫情主要是政府部门加杠杆,美国企业与居民的负债压力可控。

美联储加息过程中,市场担心的是债务的崩溃导致居民企业资产负债表收缩,比如2000年、2008年美联储加息带来的经济硬着陆。目前看这类情况出现可能并不大,主要原因如我们前文所述,本次新冠疫情主要是政府部门增加了杠杆,居民与企业部门增加杠杆有限。

当前美国企业债务压力并不大。与2000年及2008年相比,美国私人企业利息支出占经营盈余比例在15%左右(下图),目前处于较低水平。

图:美国私人企业利息支出占净经营盈余比

美国居民债务压力也不大。截至2021年底美国居民信用卡消费贷款撇帐率只有1.82%,处于历史低点附近,这与2000年、2008年的情形显著不一样(下图)。

图:美国消费贷款坏账率

本次主要是美国政府加杠杆严重(下图)。一般来讲美国政府破产违约概率小,相较于居民与企业部门更能应对缩表加息冲击。在应对新冠疫情过程中,美国政府增加了约5万亿债务,对应美联储总资产从4.2万亿扩张到近9万亿。本次6月开启的美联储缩表,预期到2025年缩表至5.9万亿美元。只要通胀不出现显著失控,美联储缩表节奏可以根据经济形势调整。这样会从主观上降低美国经济硬着陆风险。

图:2020年新冠疫情,美国政府杠杠率快速上升

2)美债长短期利差显示,目前市场并不担忧经济急剧衰退。

从美债长短期利差角度来看,当前市场也并不认为美国经济会出现立马衰退。

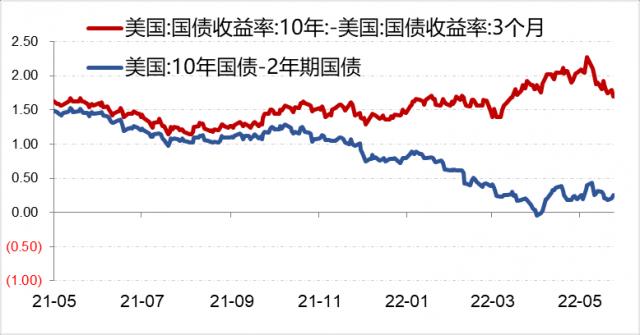

在过去周期中,美联储加息加到美债长短端利率倒挂往往预示着经济衰退。这主要由于美联储加息更多影响短端利率上升,而长端利率反应通胀与经济实际增长溢价,往往比短端利率更高。当长端利率的时间溢价出现负数(即长短端利率倒挂),意味着市场对远期经济不乐观。市场是最灵敏的,市场担忧往往最终发生,2000年、2008年就是例子(下图)。

图:美联储加息到长短端利率倒挂往往预示着经济衰退

目前看,美国10/2年期美债收益率与10/3个月美债收益率差走势背离,这显示市场对美国经济出现快速衰退预期并不一致。同时,近期美债10/2年期利差有底部反弹些迹象,显示美国经济在近期出现快速衰退可能性并不大。

图:美债10/2年期及10/3个月利差走势

整体上,美国通胀预期可控、美国居民与企业负债压力较小、以及跟踪美国就业、收入、消费、生产、库存、通胀等指标,美国经济出现“硬着陆”可能性并不大。

对中国经济及投资的启示

美联储加息是中国经济面临的最明显的外部冲击之一,对中国经济与资本市场都将造成风险。在美联储加息所造成的冲击中,我们需要关注以下风险及做好应对:

1)中国外需面临下行压力,必须做好应对外部需求下降的冲击。

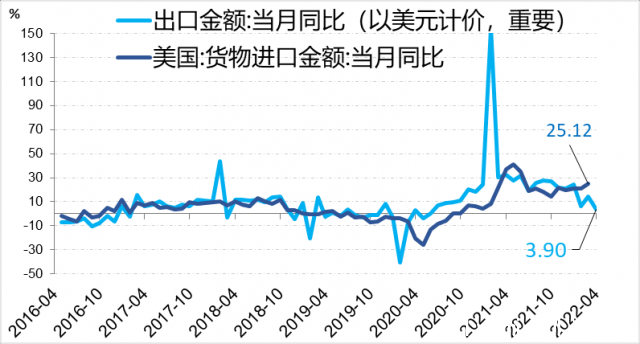

2021年中国经济强势,较大程度应为出口强劲,但这种趋势正在发生根本变化。无论是在货币收紧情况下,欧美需求将出现下降;还是欧美疫情管控逐渐放松,自身生产能力在修复,这些都对中国出口形成挑战(下图)。作为出口导向型国家,出口增速下降意味着中国经济增速出现压力,这将给国内就业带来挑战。

图:美国进口增速与中国出口增速

2)当前中国政府加杠杆救经济是可取的政策。

美国在疫情期间采取了超常规货币财政政策,稳住了经济实体。当前国内疫情防控正处于紧张时刻,中国政府需要考虑加杠杆救助经济主体,增强市场信心,避免出现疫情好了主体没了的尴尬。同时,如果美国通胀可控,美联储不猛烈加息,中国以自己为主的货币政策是重要的,降息还有空间。

3)美联储将致力于降低通胀,不要与美联储对抗。

当前美联储主要任务在降低40年来的高通胀,这将带来需求回落,风险资产承压。但我们美国经济较难出现“硬着陆”,通胀失控概率较低,因此美股继续深度回调空间有限。另外,在通胀没有显著下来前,美联储加息将使成长股承压,能源周期类高分红股(XOPXLE能源ETF)受青睐。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

·新西兰新闻 十多年来首次!纽航发布全新制服,其中隐藏了这些细节...

·新西兰新闻 寒流来袭!新西兰部分地区将迎霜冻或降雪天气